Зачем вообще разбирать счета и выписки в 2025 году

В 2025 году анализ финансовых счетов и выписок — это уже не про «свести дебет с кредитом». Это про выживание в условиях дорогих денег, нестабильных рынков и тотального контроля за движением средств. Банки режут лимиты, налоговая смотрит сквозь выписку как рентгеном, а конкуренты давно считают свои цифры в реальном времени.

Если пять лет назад анализ выписок делали раз в квартал «для отчёта», то сейчас это инструмент ежедневного управления: зачем вам маркетинг-кампания, если по выписке видно, что клиенты платят медленнее, чем вы тратите на рекламу?

С чего начинать: подготовка данных, а не «каши» из выписок

Шаг 1. Свести всё в одну систему

Первая ошибка — смотреть на каждый счёт и выписку по отдельности. В 2025 году это роскошь, которую бизнесу просто нельзя позволить.

Соберите данные в одном месте:

— банковские выписки по всем счетам (включая валютные, счета в финтех-сервисах и PSP);

— обороты по бухгалтерским счетам;

— данные CRM (кто из клиентов реально платит, а кто только «обещает»);

— данные по договорам (сроки оплат, отсрочки, штрафы).

Банки и сервисы уже давно дают API, open banking стал нормой. Подключите выписки к учётной системе или хотя бы к Google Sheets/Excel через коннекторы — и забудьте про ручную выгрузку PDF.

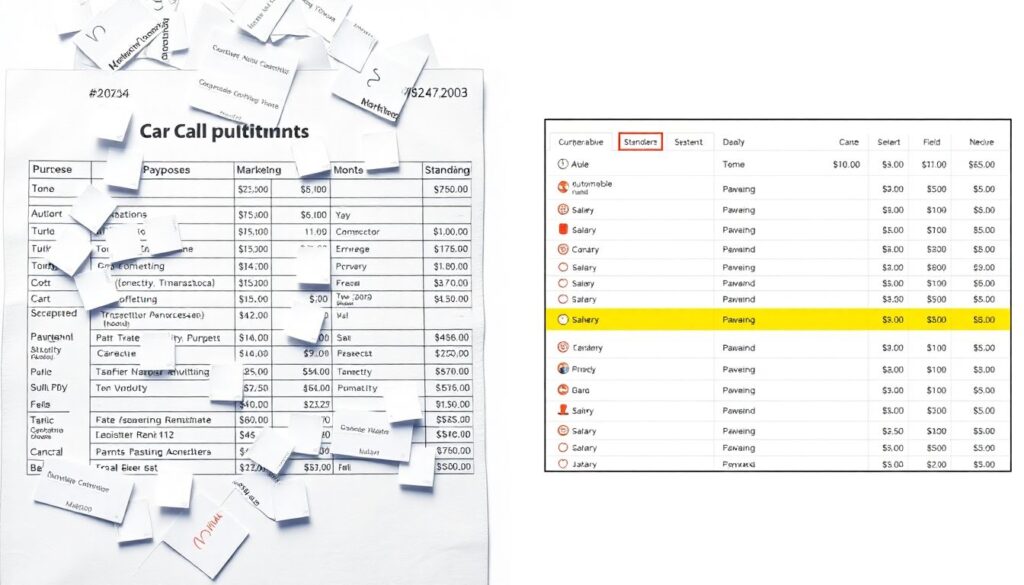

Шаг 2. Настроить «чистоту» данных

Выписка «как есть» — это хаос: разные назначения, опечатки, сокращения. В 2025 году никто не тратит часы на ручную классификацию.

Что нужно настроить один раз:

— автоматические правила (по ИНН, назначению, контрагенту);

— стандартные теги: «маркетинг», «логистика», «зарплата», «налоги», «подрядчики»;

— единый формат контрагентов (иначе один и тот же поставщик будет в системе как три разных).

И только когда у вас есть единая, очищенная база, финансовый анализ предприятия «заказать» у внешних консультантов или делать внутри — уже не так важно: данные готовы, и любой профессионал сможет быстро погрузиться.

Как разбирать банковские выписки без скуки и бесконечных сводных таблиц

Кейс 1. Компания «прибыльная», но денег нет

Реальная история: торговая фирма показывает прибыль по отчётности, но на счетах постоянно минус, кредиты, кассовые разрывы.

Что сделали:

1. Загрузили выписки за 12 месяцев в BI-систему.

2. Разметили все платежи: кто клиент, какие условия оплаты, какая реальная отсрочка.

3. Построили диограмму: когда деньги «входят» и когда «выходят».

Выяснилось, что средняя отсрочка клиентам 45+ дней, а поставщикам платят в первые 5–7 дней, часто по предоплате. Фактически бизнес кредитует клиентов за свой счёт.

Неочевидное решение: вместо поиска «новых клиентов» пересобрали условия оплаты:

— скидка за быструю оплату;

— ограничение отсрочек новым клиентам;

— дополнительные бонусы тем, кто платит раньше срока.

Через полгода оборот вырос всего на 8 %, зато кассовые разрывы почти исчезли — просто потому, что по выписке увидели реальную динамику, а не «среднюю по больнице».

Кейс 2. Утечка денег через «безобидные» платежи

Другая компания каждый месяц удивлялась: куда исчезают 3–5 % оборота. По отчётам — всё нормально, расходы в рамках.

Разобрали банковские выписки с помощью тегирования:

— подписки и SaaS;

— «мелкие» подрядчики;

— сервисы доставки и курьеры;

— прочие регулярные платежи.

В результате нашли десятки неиспользуемых подписок, дублирующиеся сервисы и «временных» подрядчиков, которых забыли отключить. Экономия после чистки — около 700 тыс. рублей в год без единого сокращения персонала.

Современные тренды: как анализировать в 2025, а не по методичке из 2010

Искусственный интеллект и аномалии

Вместо того чтобы глазами искать странные операции, в 2025 году подключают простую модель-анализатор:

— помечает транзакции, которые не похожи на типичное поведение компании;

— отслеживает неожиданные платежи новым контрагентам;

— выделяет необычно крупные суммы или нетипичные страны/города получателей.

Это не «магия», а обычный аутсорсинг финансового анализа компании через сервисы, которые уже встроены во многие банки и платёжные системы. Они не заменяют бухгалтера, но дают подсказки: куда посмотреть в первую очередь.

Интеграция выписок с операционными данными

Смотреть только на дебет/кредит — уже мало. Важнее видеть связку:

— платёж → заказ в CRM → поставка → отзыв клиента;

— платёж поставщику → дата прихода товара на склад → срок продажи.

Это позволяет понять не просто «куда ушли деньги», а как именно каждая операция влияет на реальный бизнес. То есть классический аудит и анализ бухгалтерских счетов фирмы уже дополняется операционной аналитикой: в одном дашборде и деньги, и процессы.

Неочевидные решения, которые редко используют даже профи

Метод «пульса компании»

Суть: из всех счетов и выписок вы выделяете 5–7 ключевых показателей, которые проверяете ежедневно или еженедельно:

— чистый денежный поток за неделю;

— средняя фактическая отсрочка по клиентам;

— доля предоплат;

— доля «подозрительных» или неплановых платежей;

— сумма повторяющихся подписок и сервисов.

Сами по себе эти цифры не впечатляют. Но если отслеживать динамику хотя бы 2–3 месяца, вы начинаете чувствовать «пульс» бизнеса: видите, когда он ускоряется, когда «затыкается», где появляются тромбы в виде неоплаченных счетов.

Анализ против «налоговых рисков»

В 2025 году многие забывают: налоговые органы анализируют ваши выписки ничуть не хуже вас.

Неочевидный ход — один раз в полгода смотреть на свои платежи глазами «подозрительного» инспектора:

— много ли операций со снятием наличных или переводов на физлиц;

— нет ли цепочек «деньги пришли — деньги тут же ушли» без очевидного экономического смысла;

— не торчат ли регулярные платежи сомнительным контрагентам.

Для этого часто заказывают разовую консультация по анализу банковских выписок для бизнеса у внешнего специалиста, чтобы получить независимый взгляд: где вы уже в «жёлтой зоне» и что надо поправить, пока это не сделали за вас.

Альтернативные методы: не только классический «горизонтальный и вертикальный» анализ

Cash flow-картирование

Вместо скучных таблиц можно визуализировать путь денег:

— от какого источника приходят (канал, продукт, регион);

— через какие счета проходят;

— куда и с какой периодичностью уходят.

Получается карта, на которой хорошо видны «узкие места» — например, счёт, через который почему-то проходит 80 % всех операций, что создаёт и риск, и зависимость от одного банка.

ABC/XYZ-анализ платежей

Часто ABC/XYZ-анализ применяют к товарам, но его можно использовать и для счетов:

— A — крупные и критические платежи (аренда, зарплата, ключевые поставщики);

— B — важные, но не критичные (часть маркетинга, часть ИТ);

— C — «мелочи», которые в сумме могут быть очень большими (подписки, мелкие услуги, комиссии).

Задача: по каждой группе определить, насколько они управляемы. Тут и всплывает: расходы группы C никто не контролирует, а там тихо сгорают сотни тысяч в год.

Как профессионалы смотрят на счета и выписки: лайфхаки

Лайфхаки для ежедневной практики

Финансовые директора и аналитики, которые работают с сотнями компаний, обычно делают не чудеса, а простые, но дисциплинированные действия:

— всегда сравнивают структуру расходов по выпискам «месяц к месяцу», а не только суммы;

— ставят лимиты по категориям трат и получают уведомления при превышении;

— ведут реестр регулярных платежей и раз в квартал пересматривают: что реально нужно, а что можно убрать.

Профессионалы также честно считают, сколько времени у них уходит на ручную работу. Иногда выгоднее услуги анализа финансовой отчетности — цена внешнего специалиста оказывается ниже внутренних часов, сожжённых на рутину.

Лайфхаки по автоматизации

Ещё несколько практичных приёмов:

— настроить автозагрузку выписок через API во все системы, где вы считаете деньги;

— использовать простые правила цветовой маркировки: «красные» платежи — неплановые, «жёлтые» — спорные, «зелёные» — стандартные;

— внедрить шаблоны назначений платежей, чтобы потом проще было фильтровать и анализировать.

В результате даже в маленькой компании уровень прозрачности денег выходит на уровень приличного среднего бизнеса.

Когда делать самому, а когда — делегировать

Анализ финансовых счетов и выписок — это навык, который полезно иметь внутри компании. Но есть моменты, когда рациональнее пригласить людей со стороны:

— нужен независимый взгляд перед сделкой, кредитом или привлечением инвестора;

— есть подозрение на внутренние злоупотребления;

— бизнес вырос, а система учёта осталась «как в гараже».

В таких ситуациях уместно аутсорсинг финансового анализа компании: вы платите за методику, опыт и скорость. Главное — не просто получить красивый отчёт, а встроить выводы в ежедневное управление: поменять лимиты, пересмотреть условия с клиентами и поставщиками, переписать регламенты платежей.

Итог: анализ счетов в 2025 — это не про отчёт, а про контроль реальности

Современный анализ финансовых счетов и выписок — это:

— единая база данных вместо разрозненных PDF;

— автоматизация рутинной классификации;

— регулярное отслеживание «пульса» компании;

— использование ИИ для поиска аномалий;

— честный взгляд на налоговые и операционные риски.

Делайте это не «для галочки» и не только ради того, чтобы банк одобрил кредит. Используйте счета и выписки как живую картину того, как ваш бизнес дышит каждый день. Тогда любой кризис будет не внезапным ударом, а прогнозируемой волной, к которой вы готовы заранее.