Почему хорошие истории так легко превращаются в плохие инвестиции

Любой мошеннический инвестиционный проект начинается не с цифр, а с истории. Вам рассказывают, что «обычные люди уже зарабатывают по 20–30% в месяц», что «крупные фонды не успели зайти, поэтому шанс только сейчас», что «это новая нефть / новый биткоин / новый ИИ». История звучит вкусно, логично, почти научно, особенно если ее подают с графиками и умными словами. На этом этапе человек даже не думает, как распознать мошеннический инвестиционный проект — мозг занят другим: страхом упустить выгоду, желанием «наконец-то начать инвестировать» и верой, что сложное объяснение значит «профессионально». Поэтому базовый навык — не в том, чтобы знать все законы и термины, а в умении на секунду остановиться и задать себе неприятный вопрос: «А что, если это просто красиво упакованная иллюзия, рассчитанная на мои эмоции, а не на логику и проверяемые данные?»

- Если вас торопят — это не инвестиции, а продажа.

- Если вы не можете пересказать суть проекта простыми словами — вы его не понимаете.

- Если за красивой историей нет проверяемых фактов — перед вами не возможность, а эксперимент над вашим кошельком.

Чек-лист здравого смысла: вопрос «откуда деньги» вместо «сколько заработаю»

Новичок обычно спрашивает: «А сколько тут можно заработать?», а профессионал — «Откуда вообще берутся эти деньги?». Простое смещение фокуса уже сильно меняет шансы не попасть в ловушку. Попробуем разобрать, как проверить инвестиционный проект на надежность, опираясь не на рекламу, а на базовую экономику. Если доходность обещают стабильно выше банковского депозита в 3–5 раз, нужно понимать, что за этим стоит: реальный бизнес с риском, спекуляции, кредитное плечо или обман. Надежный проект почти всегда честно говорит о колебаниях доходности, возможных просадках и сценариях, когда вы можете потерять часть капитала. Мошеннический, наоборот, подчеркивает «гарантированный доход», «без риска» и «защиту капитала», но при этом не может внятно объяснить, кто конкретно платит вам проценты и за счет какого реального процесса, товара или услуги это становится возможным.

- Задавайте вопрос: «Кто платит, за что платит, откуда у него деньги?»

- Ищите связь доходности с реальной деятельностью, а не с легендой «мы торгуем на супер-роботах».

- Настоящая доходность плавает, фиксация «15% каждый месяц» — тревожный сигнал.

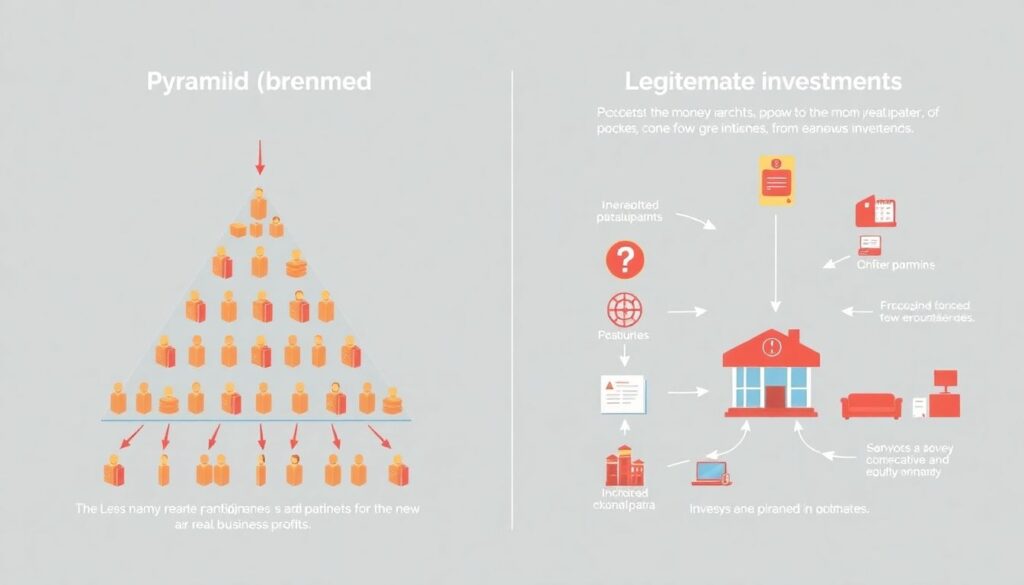

Финансовая пирамида под микроскопом: что в ней выдает мошенников

Чтобы разобраться, как отличить финансовую пирамиду от легальных инвестиций, полезно забыть бренд и посмотреть только на логику денежных потоков. В пирамиде основная часть денег старым участникам выплачивается из кармана новых, а не из прибыли бизнеса. Это маскируют через сложные легенды: квазибанки, псевдокриптофонды, «коллективные закупки», «закрытые пулы» и прочее. Легальная инвестиция не зависит критично от постоянного притока новых вкладчиков: бизнес может расти медленнее, но он продает продукт или услугу внешнему миру, а не только «внутри клуба». Если проект везде подчеркивает бонусы за привлечение друзей, партнерские программы, бинарные структуры и прочие сетевые элементы — это не всегда преступление, но повод насторожиться и расчертить себе схему: откуда идут деньги, кому, за что и в какой момент. Если нарисованная вами схема кажется зависимой почти исключительно от притока новичков, перед вами классика пирамидального жанра с косметическим ремонтом.

- Проверьте, может ли проект выжить без новых вкладчиков хотя бы теоретически.

- Если доходность участника сильно зависит от количества привлеченных им людей — это не инвестиция, а вербовка.

- Спросите, кто конечный покупатель продукта, кроме самих участников системы.

Нестандартный тест: попробуйте специально «быть неудобным»

Один из эффективных, но редко используемых способов — намеренно вести себя как «сложный клиент». Вместо мягких согласий задайте десять подряд неудобных вопросов и наблюдайте не только за ответами, но и за реакцией. Этот метод отлично помогает, когда вы не до конца понимаете, как распознать мошеннический инвестиционный проект, но готовы включить поведенческую психологию. Спросите о рисках, регуляторе, лицензиях, судебных спорах, налогах, технических сбоях, о сценариях потери капитала. Нормальная компания, даже если менеджер не знает всех деталей, спокойно отреагирует и либо предоставит документы, либо честно скажет, где можно получить официальную информацию. Сомнительный проект быстро перейдет к манипуляциям: «Вы слишком много думаете», «богатые так не делают», «вы что, не доверяете?», начнет давить на вашу неуверенность или обвинять в «негативном мышлении».

- Отметьте, на какой вопрос вам ответили конкретикой, а на какой — общими фразами.

- Попросите все обещания продублировать письменно: мошенники это не любят.

- Если после ваших вопросов общение сводится к «берите сейчас или потом пожалеете» — это уже ответ.

Проверка следов: лицензии, цифровой «след» и правовая реальность

Один из самых скучных, но результативных шагов — техническая проверка брокера и инвестиционной компании перед вложением средств. Здесь важно не просто увидеть красивый скан лицензии на сайте, а сопоставить данные с государственными и профессиональными реестрами. Для начала ищем название юрлица, ИНН, номер лицензии и проверяем их в официальных базах надзорных органов. Далее смотрим возраст домена, историю упоминаний в интернете, реальные судебные дела, отзывы не на промо-сайтах, а на независимых площадках, где компания не может все почистить. Полезный прием — искать не только по названию, но и по фамилиям руководителей: если те же люди уже фигурировали в банкротствах или старых схемах, это тревожный сигнал. Важно и то, насколько охотно представители проекта признают свои юридические границы: честные брокеры открыто говорят, что не могут давать гарантии доходности, и подчеркивают риски, в то время как мошенники стесняются любых формулировок, ограничивающих ожидания клиента.

- Сверяйте юрлицо, адрес, лицензию и реестр регулятора, а не доверяйте только сайту.

- Проверьте срок жизни домена и историю компании — «нам 10 лет» часто оказывается «сайту 4 месяца».

- Ищите не только положительные, но и негативные упоминания: отсутствие критики тоже подозрительно.

Финансовая математика против эмоций: простой стресс-тест доходности

Нестандартный, но полезный инструмент — устроить проекту маленький «финансовый допрос» на бумаге. Допустим, вам обещают 20% в месяц. Пересчитайте это в годовую ставку и задайте себе вопрос, сколько реальных бизнесов в вашей стране зарабатывают настолько стабильно, чтобы делиться с вами такой долей. Затем представьте, что все клиенты проекта одновременно хотят забрать деньги: из каких источников компания выплатит им капитал и проценты? Такой мысленный эксперимент — простой способ, как безопасно инвестировать деньги новичку: если схема рушится при первом же стресс-тесте, это не ваша площадка для старта. Еще один прием — сравнение с альтернативами: если банковские депозиты дают 8% годовых, а вам сулят 200% «без риска», это не «умные нашли секрет», а грубое насилие над арифметикой, которое выдает либо отсутствие компетенции у организаторов, либо их уверенность, что разница все равно достанется не вам.

- Всегда переводите месячную доходность в годовую и сравнивайте с рынком.

- Моделируйте «массовый выход» вкладчиков и смотрите, откуда возьмутся деньги.

- Сравнивайте предложение не с мечтой, а с доступными рыночными аналогами.

Социальные маркеры: как окружение выдаёт пирамиду лучше любых документов

Иногда проще всего заметить обман не в юридических деталях, а в поведении людей вокруг проекта. Обратите внимание, кто и как его продвигает. Если основной поток информации идет от блогеров, знакомых и «новых друзей», которым платят за привлечение, вместо профессиональных консультантов и профильных медиа, это уже намек. Легальные инвестиции чаще всего продаются скучно: через банковских менеджеров, лицензированных брокеров, официальные приложения. Пирамиды любят шум, «успешный успех», показной образ жизни, «закрытые чаты» и постоянные призывы «не проспать возможность». Когда вы изучаете, как распознать мошеннический инвестиционный проект в живой среде, смотрите не на ламборгини на аватарках, а на детали: умеют ли эти люди объяснить риски, знают ли они имя регулятора, понимают ли разницу между доходностью и прибылью, могут ли показать реальный договор, а не цепочку голосовых в мессенджере. Там, где знания заменены лозунгами, а вопросы раздражают — вероятность обмана растет.

- Оцените, кто главный «двигатель» проекта: эксперты или агрессивные «зазывалы».

- Посмотрите, умеют ли промоутеры говорить о рисках так же охотно, как о доходах.

- Недоверие к официальным структурам и культ «мы против системы» часто прикрывают отсутствие легальности.

Стратегия маленьких ставок: как новичку учиться, не разоряясь

Самый практичный способ, как безопасно инвестировать деньги новичку, — относиться к первым инвестициям как к платному обучению с контрольным лимитом убытка. Вместо того чтобы сразу заносить крупную сумму в модный проект, ограничьте себя таким размером вложений, при котором потенциальная потеря будет неприятной, но не разрушительной. Параллельно создайте правило: в сомнительные инструменты можно вкладывать только деньги, которые вы готовы мысленно списать до нуля, без кредита и заемных средств. Еще один нестандартный ход — вести «инвестиционный дневник», куда вы записываете, почему приняли решение, какие факты проверили, чего не поняли. Потом, через полгода-год, вы возвращаетесь к этим записям и оцениваете, где повели себя разумно, а где поддались эмоциям. Так вы формируете личную систему фильтров, гораздо надежнее любых чужих чек-листов, и со временем становитесь менее уязвимы к чужим обещаниям, сохраняя при этом интерес к миру инвестиций, а не замыкаясь в страхе «везде обман».

- Заранее определите максимум суммы, которую вы готовы потерять на обучении.

- Не используйте кредиты и заемные деньги для экспериментов.

- Ведите записи своих решений, чтобы учиться на собственном опыте, а не только на чужих историях.